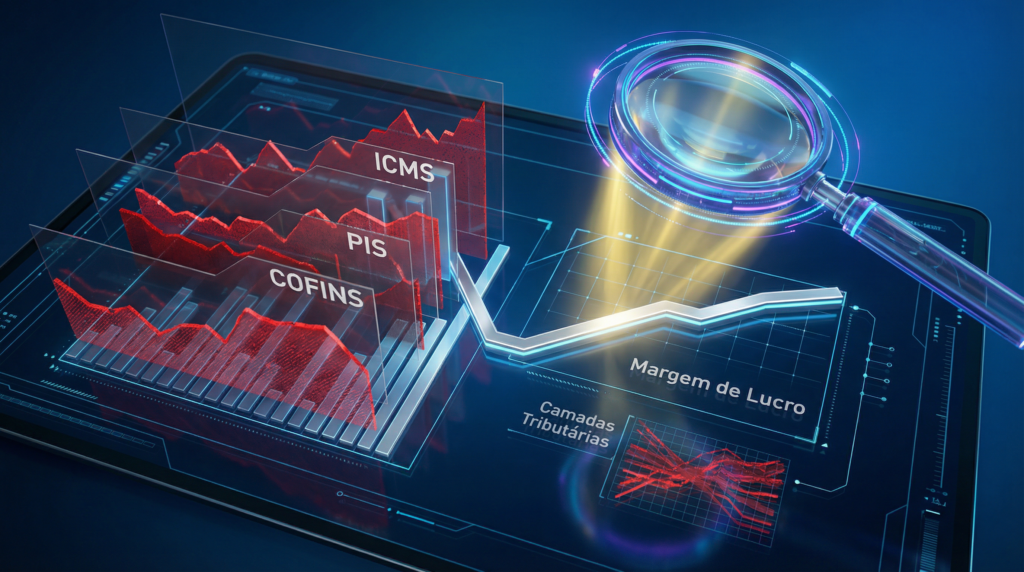

A Reforma Tributária é, para o empresário, um terremoto. O sistema atual (cheio de impostos em cascata, complexidade e guerra fiscal) será substituído por um IVA Dual (Imposto sobre Valor Agregado).

Se você não entender a lógica de compensação do novo sistema, o seu preço de venda estará errado, a sua margem de lucro será engolida, e a sua empresa pode ficar inviável.

O medo é legítimo, mas a paralisia é fatal. O TINAB não trará jargões jurídicos. Este é um Guia Nu-e-Cru focado no impacto do seu caixa e na proteção da sua margem.

Seu Plano de Ação Imediata é de 3 Fases:

- Entender o novo mecanismo de crédito fiscal do IVA.

- Criar a modelagem preditiva do impacto no seu setor.

- Ajustar a estratégia de preço antes que a transição comece.

FASE 1: DESMISTIFICANDO O NOVO IVA

A chave é entender o conceito de Imposto sobre Valor Agregado (IVA). No Brasil, ele será dividido em dois:

- CBS (Contribuição sobre Bens e Serviços): Gerido pelo governo federal (substitui PIS/COFINS e parte do IPI).

- IBS (Imposto sobre Bens e Serviços): Gerido por estados e municípios (substitui ICMS e ISS).

O Ponto de Virada: O Crédito Fiscal Amplo

A maior mudança é a não cumulatividade ampla. Hoje, muitos impostos (PIS/COFINS) geram créditos limitados, especialmente para serviços.

Com o Novo IVA: Praticamente todas as compras de bens e serviços que sua empresa utilizar para produzir ou comercializar (insumos, energia, aluguel, etc.) gerarão crédito fiscal.

Cenário de NegócioImpacto na PráticaSetores com Mão de Obra e ServiçosBeneficiados. Setores que hoje pagam PIS/COFINS com poucos créditos, poderão compensar muito mais.Setores com Altas Compras e RevendaImpacto Neutro/Menor Risco. O crédito total será mantido, mas o desafio é a taxa final.Setores do Simples NacionalSem Mudança Imediata. O Simples deve ser mantido, mas o seu fornecedor e cliente serão afetados, o que muda sua cadeia de valor.

FASE 2: A NECESSIDADE DA MODELAGEM PREDITIVA

Você não pode esperar as alíquotas definitivas. A transição pode durar anos, e um cálculo errado do custo final pode tornar a diferença de alíquota fatal..

Use a IA para Simular o Futuro

Você deve usar ferramentas de análise preditiva e planilhas avançadas (ou IA Generativa) para simular três cenários:

CenárioPrevisão de Alíquota Total do IVAFoco da AnáliseOtimista20% (Alíquota mais baixa esperada).Máxima Redução de Preço: Qual o espaço para ganhar market share?Base25% (Alíquota mediana projetada).Manutenção da Margem: Qual o preço que mantém o Break-Even Point atual?Pessimista28% (Alíquota máxima temida).Plano de Contingência: Qual o aumento de preço mínimo necessário para evitar prejuízo?

Atenção: Se o seu Preço de Venda for calculado de forma errada na transição, você pode (1) perder margem por absorver o imposto ou (2) perder mercado por precificar demais.

FASE 3: PROTEÇÃO DO FLUXO DE CAIXA E COMPLIANCE

O sucesso da transição não é apenas sobre o preço final, mas sobre a adaptação operacional da sua empresa.

1. Adequação Tecnológica (O Fim do Caos Fiscal)

O Novo IVA exige que seus sistemas (ERP) e software de automação fiscal sejam capazes de:

- Gerar e rastrear o crédito fiscal de todas as entradas (compras) de forma limpa.

- Calcular as alíquotas de destino (o imposto será pago no destino, e não na origem).

2. Renegociação com Fornecedores (A Cadeia de Valor)

Sua empresa não está sozinha. A Reforma afeta toda a sua cadeia de valor.

- Identifique fornecedores que terão o maior impacto de crédito fiscal (por exemplo, empresas de serviços).

- Negocie os novos preços com eles. Se eles ganham mais crédito, o custo do insumo deles pode cair. Você precisa dessa vantagem na sua precificação.

3. Ações no Curto Prazo (O Kit de Sobrevivência)

- Comitê Interno: Crie um comitê interno (financeiro + contabilidade + vendas) para monitorar as regulamentações e ajustar os modelos de simulação quinzenalmente.

- Reserva de Caixa: Durante a transição, a burocracia do crédito fiscal pode atrasar o fluxo de caixa. Mantenha uma Reserva de Liquidez robusta para cobrir potenciais descasamentos.

CONCLUSÃO: A REFORMA É INEVITÁVEL, A PARALISIA NÃO

A Reforma Tributária no Brasil é uma das maiores transformações fiscais do século e trará disrupção. Empresas que se anteciparem, modelarem cenários e investirem em automação fiscal não apenas sobreviverão, mas podem ganhar vantagem competitiva ao otimizar o preço e a eficiência.

Não trate a Reforma como uma lei para leitura, mas execute-a como um projeto estratégico de TI e Finanças.

Fontes

- Secretaria Especial da Receita Federal: “Acompanhamento da Reforma Tributária (PEC 45/2019) e Propostas de Regulamentação.” Disponível em: Receita Federal Acompanhamento Reforma Tributaria Regulamentacao – Google Search .

- Grandes Consultorias (Ex: KPMG, EY): “Análise do Impacto Setorial da Reforma Tributária no Brasil.” Disponível em: KPMG Analise Impacto Setorial Reforma Tributaria Brasil – Google Search .

Não espere a regulamentação final. Use a análise preditiva para proteger seu lucro hoje. Assine nossa newsletter gratuita e receba toda semana guias práticos sobre como usar a tecnologia para navegar pela incerteza e multiplicar seu capital.

FAQ

O Congresso já promulgou a emenda constitucional, mas a transição (e a regulamentação completa) ocorrerá de forma gradual, a partir de 2026, com plena vigência prevista para 2033. O momento de preparar o sistema é agora.

As projeções colocam a alíquota total (CBS + IBS) entre 25% e 28%, o que a colocaria entre as mais altas. No entanto, o importante não é a alíquota, mas o crédito fiscal amplo. Se sua empresa tem muitas compras que geram crédito, a alíquota final paga será muito menor do que a nominal.

A princípio, o legislador deve manter o Simples como regime opcional.. No entanto, empresas do Simples terão que decidir se querem sair para gerar crédito para seus clientes, o que pode ser uma pressão de mercado. A decisão precisa de simulação.

O cashback será focado na população de baixa renda. Para a empresa, o foco deve ser apenas no crédito amplo e irrestrito para todas as despesas que gerem valor ao produto/serviço.

O risco é duplo: (1) Competitividade: Seus concorrentes que simularem e ajustarem o preço corretamente terão uma vantagem insuperável. (2) Compliance e Multas: A complexidade da transição e a nova obrigação de calcular o imposto no destino (não na origem) exige adaptação de software, e o erro pode custar multas elevadas.